Basic information

基本情報

Basic information

基本情報

一般的な中国現地法人の資金調達方法として以下の方法が挙げられます。

| 方法 | 特徴 |

|---|---|

| 増資 | 行政手続きの手間と時間を要する。 |

| 親子ローン・外債借入 | 借入時の手続きは比較的容易。返済時・利息支払い時には一定の行政手続きを要する。また、親子ローン・外債借入には一定の枠が設けられている。 |

| 銀行融資(親会社保証) | 銀行の信用審査にパスするか、日本親会社保証の差し入れを要する。 |

| 委託融資・企業間融資 | 企業間直接融資は制度上禁止とする規定があるものの、最高法院による司法解釈では一定の条件のもと有効とされている。 |

| リース | 固定資産取得時の資金調達方法のひとつ |

中国現地法人の資本金を増加する場合には、会社の意思決定機関にて増資決議を行い、市場監督管理局(旧工商局)や外貨管理局、資本金口座開設銀行にて増資に関する各種手続きを行う必要があります。一般的に増資決議からこれら関連機関での手続きを経て増資資金が入金されるまでには1か月から2か月程度を要します。(行政手続きは地域によりばらつきがございますので、事前に所轄の各関連機関に確認をしてください。)

中国現地法人の出資者が複数いるものの、一部の出資者のみ増資引き受けをした場合には、増資後の出資比率の算定に注意を要します。

通常、増資時点の現地法人の出資を時価評価し、当該時価ベースで増資による出資比率を算定するため、増資後の出資比率は額面金額による比率と異なる場合があります。増資直前の出資金の時価評価額が額面金額を上回る場合、資本金に組み入れる金額は増資後の出資比率に応じた金額とし、増資額と資本金に組み入れる金額の差額は資本剰余金として処理することで、資本金額の比率と出資比率を統一することができます。

増資時に合わせて総投資額を増加させることで、後述する親子ローンの買い入れ枠を増加させることができます。なお、登録資本金と総投資額は一定の比率の範囲となるよう規定されています。

外国親会社や外国の銀行から借り入れを行う場合には、外貨管理上外債登記をすることとされており、当該外債登記が可能な金額は外債登記管理方法により一定の制限が設けられています。

親子ローン・外債借入手続きは、専用口座を開設した銀行経由で外貨管理局への手続きを行うこととなり、親子ローン契約書等手続き資料を揃えてから借入金入金までは、約1か月程度を要します。

(地域や開設銀行により手続き所要時間にばらつきがございますので、事前に取引銀行に確認をしてください。)

中国国内の商業銀行からの融資による資金調達にあたっては、融資の判断は各銀行の信用審査次第となります。また、担保や関連会社の保証差入れが融資条件となる場合もあります。

銀行からの借入れに関しては、上記3(1)の外債枠には直接影響しませんが、親会社保証が付く場合に、保証開始時点では外債枠への影響はないものの、万が一中国現地法人が返済できず、親会社が代位弁済をした場合には、代位弁済した時点で外債登記が必要となりますので留意を要します。

親会社による保証や関係会社による保証差入れを行う場合に、保証会社(日本親会社等)と被保証会社(中国現地法人)間で当該保証に係る保証料の対価決済がされていない場合には、日本親会社側では当該保証料相当を税務上海外子会社寄付金として認定されるため注意が必要です。

なお、中国現地法人が日本親会社に対し保証料を支払う場合には、当該保証料を収受する日本親会社に対して企業所得税(10%)及び増値税(6%)が課され、保証料支払者である中国現地法人が源泉徴収納税を行うことになります。当該企業所得税は日本親会社側では日本における法人税申告上外国税額控除の対象となり、増値税は中国現地法人側にて増値税の仕入税額控除の対象となります。

一般の事業会社から資金を借り入れる場合、中国の制度上、金融ライセンスを有していない一般事業会社の他社への資金貸付行為はできないとされておりましたが、2015 年に最高法院の司法解釈では一定の条件下における企業間融資は有効であることが示されています。

なお、金融機関を通じた委託融資(貸主→銀行→借主)制度を利用することで営業ライセンスの問題を回避することができます。

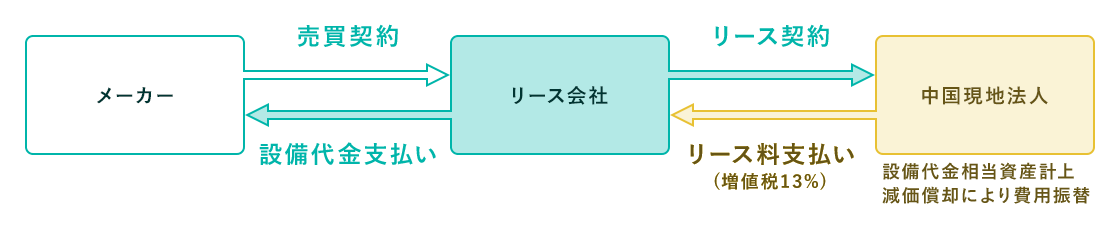

固定資産等の資産取得のための資金調達方法として、リース形式による方法も考えられます。

一般的なリース契約であり、リース契約期間定額でリース料を支払い、リース期間満了時には返却または割安な購入オプション価格で買取いとる条件が付されています。

会計処理上は、リース資産を資産計上し減価償却により費用化し、リース料支払い時にリース料金利相当分を費用化します。リース取引に係る増値税率は13%とされています

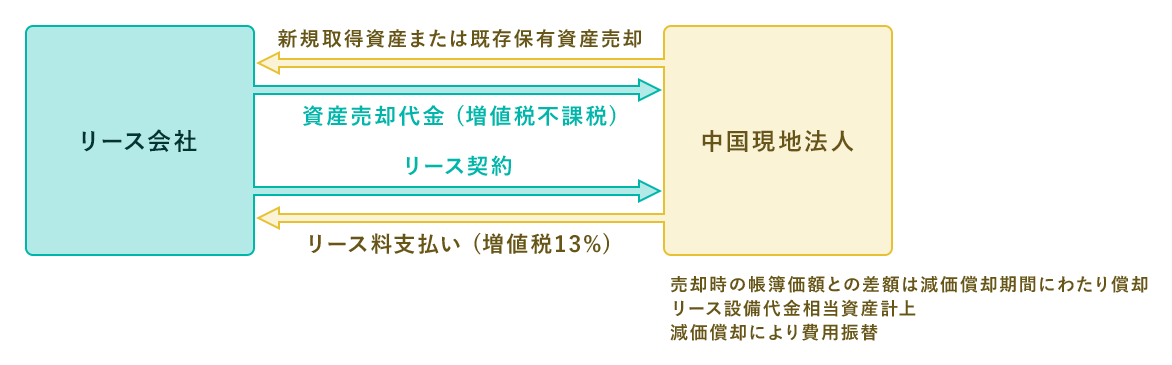

すでに会社が保有する固定資産をリース会社に売却し、売却代金を受け取ると同時に当該資産についてリース契約によりリース料を支払い当該資産を会社が使用し続けることができます。

なお、リースバック時の資産売却は増値税の課税対象外とされています。

増資や親子ローンに関する中国現地での行政手続きや中国非居住者に対する税務手続きに関するご相談のある方は、お気軽にお問い合わせください。

ご相談やお見積などお気軽にご連絡ください